iDeCo+は従業員さまにとって、メリットがたくさんあります!

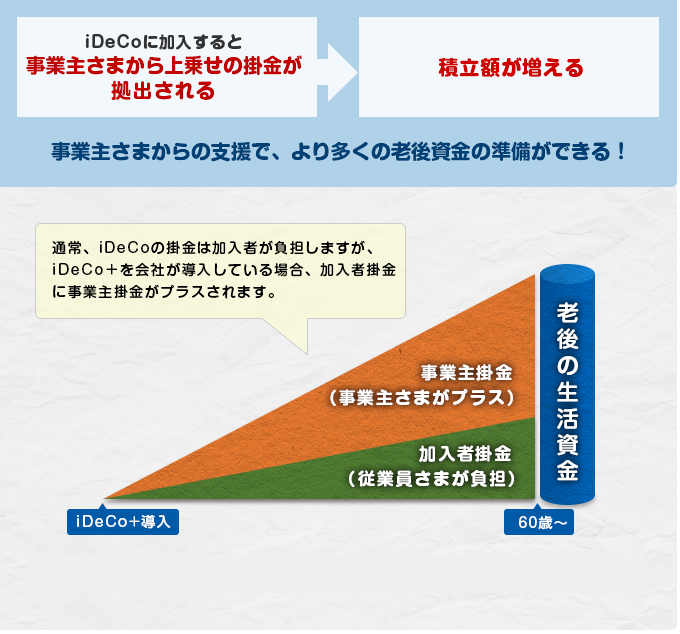

iDeCoに掛金を積み立てると、積み立てた掛金のうち従業員さまが拠出した額は全額所得控除(小規模企業共済等掛金控除)の対象となります。課税所得が減るため、従業員さまが支払う所得税・住民税が軽減されます。

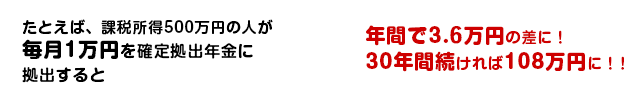

iDeCoに積み立てたお金は60歳以降に年金や一時金で受け取ることができます。受取時にも各種控除を受けることができます。

退職所得の計算方法

退職所得=(退職金等の収入金額−退職所得控除額)×1/2

- 役員としての勤続年数が5年以下の法人役員等の場合、退職所得の計算方法は次のとおりです。

退職所得=退職金等の収入金額−退職所得控除額 - 退職所得控除額については、原則として確定拠出年金の一時金と他の退職所得を通算して計算します。

- 勤続年数が5年以下の法人役員等以外の退職所得については、退職所得控除額を控除した残額のうち300万円を超える部分には1/2課税をせずに計算します。

雑所得の計算方法

雑所得=公的年金等の収入金額−公的年金等控除額

- 公的年金等以外に雑所得がある場合は、上記金額に「公的年金等以外の収入金額−必要経費」を合計します。

- 公的年金等となる年金は、公的年金、確定給付企業年金、確定拠出年金の老齢給付金(年金)などです。

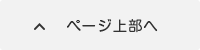

- 事業主掛金の上乗せを受けるためには、iDeCoに必ず加入する必要があります

- 原則、60歳まで年金資産を中途引き出しすることができません

- iDeCo申込時、加入中、運用中、給付時に手数料がかかります

- 運用結果によっては将来の受取額が元本を下回る可能性があります

当ページの留意事項

- 税務の取り扱いについては、2025年3月現在の法令等にもとづいたものであり、将来的に変更されることもあります。変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。

- 積立金に対しては特別法人税が課税されますが、2025年3月現在課税が凍結されています。

- 2013年1月1日から2037年12月31日まで、通常の所得税(15%)に加え、復興特別所得税として所得税額に2.1%の税率を乗じた金額が課されます(1円未満の端数は切り捨てます)。